锰硅在经历了4、5月份的暴涨之后,随着大资金离场,6月初开始,锰硅期货价格震荡走跌,现货价格跟随期货价格下行。从四月初至今短短3个月,锰硅期货暴涨60%到暴跌约30%,几近回到原点。根据本站商品行情分析系统的数据显示,本月末硅锰在宁夏地区(规格为FeMN68Si18)的市场报价在6600-6750元/吨左右,市场均价6640.00元/吨,较月初下跌11.11%。

一、影响因素

7月硅锰生产保持相对高位

硅锰7月多数厂家多处于交付订单状态,生产保持正常,暂时保持相对高位开工,对锰矿需求保持,如后期厂家持续处于亏损状态下猜测8月开工有下行预期,如锰矿价格与硅锰同时下行的情况下,厂家或考虑延后减产,4季度产量或有恢复增加的可能性。

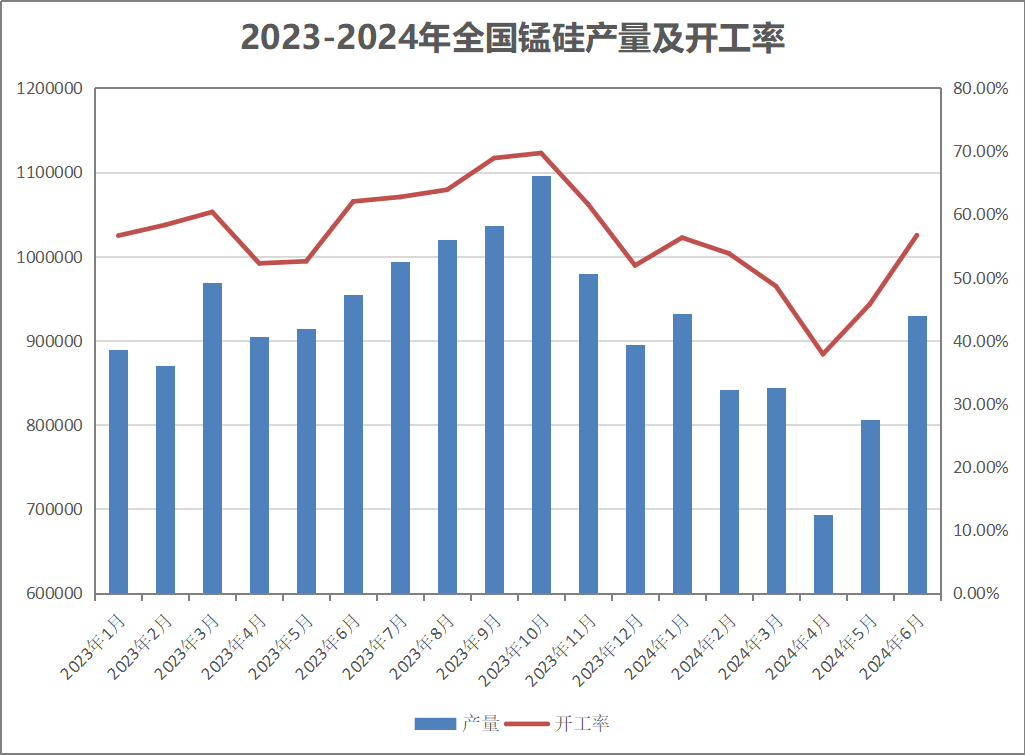

6月我国硅锰合金总产量87.97万吨,环比上涨9.46%,同比下降9.94%。2024年1-6月我国硅锰产量约为494.55万吨,累计同比下降11.56%。进入7月,大多数硅锰生产厂的低价氧化锰矿库存已耗尽,需外采高价氧化锰矿,导致硅锰生产成本增加,利润空间缩小,甚至出现亏本生产。此外,7月进入硅锰下游钢厂进入需求淡季,目前钢招采量较6月有所减少。受利润空间减小和下游钢厂采买淡季双重影响,南北方部分硅锰厂均有减产或停产计划。因此7月整体硅锰产量预计减少,约为85.47万吨。

5月份之后的开工率持续走高,并非需求旺盛导致,而是期货盘面的高利润推动。2024年6月硅锰产量较上月增加13.13万吨,推算当月硅锰供应过剩近20万吨。据不完全统计,截至到7月18日,全国锰硅库存量为66800吨,环比增加2000吨。

锰矿有库存 且入炉锰矿用料配比调整

在South32事件发生之后,锰矿价格出现了明显的上涨,高品氧化锰矿的溢价明显上升,合金厂为降低成本,通过调整入炉料配比,降低高品氧化矿的使用量。在之前的生产工艺中,高品氧化矿的使用比例大概在30%,当下该比例已明显降低,少部分合金厂已将使用比例降低至接近极限的10%-15%区间。

在一季度,由于锰硅价格大幅下降,生产利润被严重压缩,合金厂大面积停产。4月,锰硅企业周度开工率从55%附近大幅下降至不足40%,周度产量的降幅超过20%。而在锰硅盘面大幅上涨,现货价格一定程度跟涨后,锰硅企业开始大面积复产,开工率逐步提升至接近60%,周度产量相对4月低点上升了近40%。更为关键的是,由于入炉料配比的变化,锰硅企业大量生产导致氧化矿紧缺局面加剧的情形并未出现,现阶段锰硅的供给端并未明显受到原料的限制。

下游需求减弱

锰硅的下游主要对应是钢材需求,更进一步的细分,锰硅的作用出了脱氧外,还有提高钢铁的强度、硬度与耐磨度等性能,因此钢材中,对以上性能要求较高的螺纹对锰硅的需求量最大。

6-8月本是钢材需求的淡季,而今年钢材的产量同比也有明显下滑,以螺纹为例,6月螺纹钢总产量约为940万吨,同比下降14%;上半年,螺纹钢总产量约为5800万吨,同比下降18%。根据钢联的测算,6月锰硅需求量约为52万吨,同比下降5.5%;上半年锰硅总需求量约为320万吨,同比下降10%。同时,由于当前的宏观环境,下游需求好转的预期并不强。

二、后市预测

由于锰矿库存消耗及锰矿入炉料配比的调整,且锰硅利润修复,锰矿的短缺并未制约锰硅供给的回升,下游偏弱的需求,仓单压力凸显,整体缺矿但不缺锰硅。本站分析认为短期内锰硅行情或依旧偏弱运行。

(文章来源:本站)