近日,仪征化纤年产300万吨PTA项目顺利投产。另外,宁波台化150万吨PTA装置于3月底投料,目前已出料。对于PTA产能地投放,市场关注度较高,那么对行业影响有多大?

加剧产能过剩局面

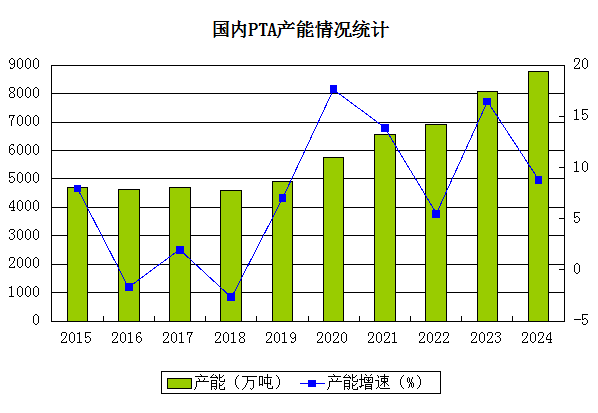

2023年处于PTA第二轮快速扩能周期,截至2023年PTA年度总产能超8000万吨。2024年除去刚投产的450万吨,接下来三房巷一套320万吨PTA新装置计划年底投产,预计2024年新增产能770万吨。随着PTA新装置投产以及国内PTA出口受阻,叠加近几年下游聚酯行业快速扩张后,行业竞争格局加剧,未来需求端的增速将有所放缓等诸多因素,国内PTA行业供应格局过剩局面或更加严峻。

近期国内PTA装置检修计划

生产企业 检修产能(万吨) 检修情况 四川能投 100 2024年4月3日停车 恒力惠州 250 2024年4月7日检修 嘉通能源 250 2024年4月10日停车12天左右 仪征化纤 65 2024年4月10日停车 宁波台化 120 2024年5月待定 东营联合 250 2024年5月待定 虹港石化 240 2024年5月待定加工费不断走低

一季度PTA加工费多次跌至2023年平均线以下,最低达到250元/吨左右。在低加工费影响之下,特别是这两套新装置的投产,将加速部分老旧产能的出清,或将加速旧产能淘汰,目前长期停车的产能超过750万吨。PTA工厂的减停产意愿也将有所增加。据统计,4月份国内PTA检修产能在665万吨,5月计划内检修在610万吨,仍有多套长期生产装置存在年度检修的可能。

价格窄幅震荡调整

今年以来PTA价格窄幅震荡调整,截止4月12日华东地区市场均价在5927元/吨,较年初下跌0.05%。1月初下游聚酯对PTA需求支撑不佳叠加国际原油宽幅回调,PTA价格走跌。随后,受春节前终端补库行情导致下游聚酯工厂库存偏低,PTA价格迎来一波上涨。但是,节后终端复工、订单并不乐观,市场现货流通充裕,在供需预期落空下价格震荡回落。3月底开始成本端利好支撑,地缘冲突再度发酵,国际油价持续走强,PX例行春检来临。同时下游消耗前期备货后的刚需补库需求重新转向乐观,PTA迎来阶段性小幅回暖。但迫于新产能投产压力,价格出现回落。

后市价格走势如何?本站分析师认为,成本端将维持强势,主要是因为二季度亚洲PX装置检修计划相对集中,加以美国调油需求存在增长预期,部分亚洲货源流向美国,进而国内整体供应水平存在回落预期。从技术层面看,PTA价格自2024/3/31后,7日均线上穿30日均线启动上行态势,当前两条均线同向上行。2024/4/7测算,接下来的7日内发生运行态势改变(即7日均线下穿30日均线)的概率为27.69%。

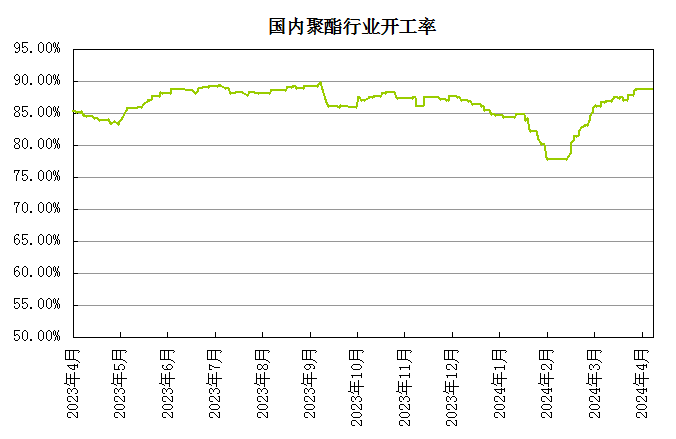

但供需面颓势难改,随着新产能的投放,供应压力续增,库存依然处于较高水平,仍需要关注PTA加工费是否继续下降,倒逼PTA装置计划外检修。下游聚酯当前开工已经攀升至88%附近高位,提升的空间亦相对有限。5月份之后终端织造行业传统旺季将进入尾声,织造开机率存在小幅回落的可能。并且聚酯新增产能将进入缓慢释放阶段,是否顺利投产仍存在不确定性。因此需求端很难给予PTA市场较为强劲的上涨动能。

综合来看,短期成本端对PTA仍有支撑,随着传统旺季的结束和PTA新增产能的逐步释放,价格也将随之走弱,总体来看二季度国内PTA价格大概率将呈现先扬后抑走势。

(文章来源:本站,作者:夏婷)