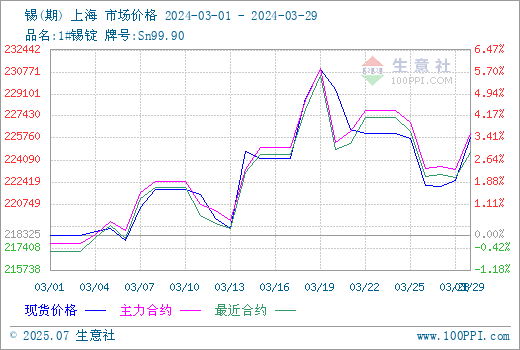

据本站商品行情分析系统:2024年3月国内1#锡锭市场先涨后跌,整体上行。国内市场均价月初在218310元/吨,月末在225910元/吨,月涨3.48%。

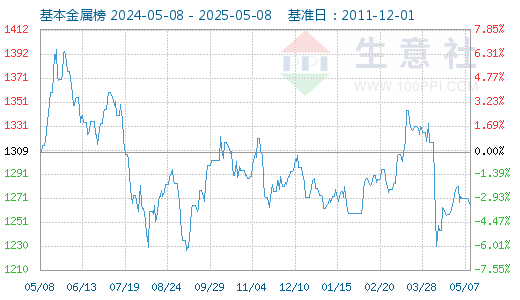

3月28日基本金属指数为1186点,较昨日上升了6点,较周期内最高点1616点(2022-03-09)下降了26.61%,较2015年11月24日最低点642点上涨了84.74%。(注:周期指2011-12-01至今)。

3月28日锡商品指数为113.37,较昨日上升了0.2点,较周期内最高点187.70点(2022-03-09)下降了39.60%,较2015年12月09日最低点42.86点上涨了164.51%。(注:周期指2011-09-01至今)。

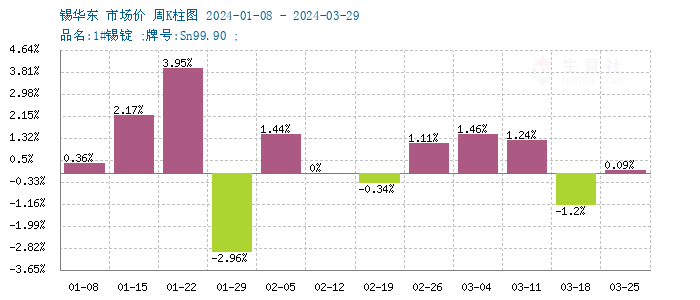

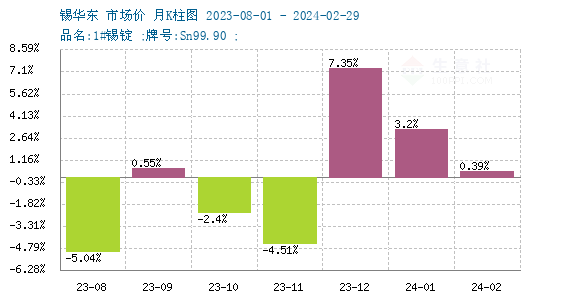

商品价格K柱图,运用价格走势K线的理念,以柱状图形式,反映每周或者每月的价格涨跌变化,投资者可以根据K柱图的变化,来进行买卖投资。红色表示:上涨;绿色表示:下跌;K柱高度表示:涨跌幅度。从月K柱图可以看出锡价波动明显。从周K柱图可以看出近期锡市场近期涨多跌少。

3月上半月锡锭市场震荡上行,随着假期结束,云南地区前期停工的冶炼企业都纷纷复工,锡锭生产逐步恢复正常,但矿端供应依旧吃紧。需求方面下游光伏企业表现较好,近期终端需求订单有所恢复,半导体、电子产品等市场需求也有一定恢复,市场预期好转。综合来看近期下游表现较好,带动市场气氛回升,锡锭市场连续两周上。下半月3月19日伦锡下跌,主要受印尼方面锡矿出口预期宽松影响。19日印尼方面消息称印尼最大锡矿商获得了出口许可,24年印尼已累计发放了44481.63吨锡矿的采矿生产配额,并且政府正在努力加快审批进程。在后续供应宽松的预期下市场连续一周下行。综合来目前需求端光伏行业表现较好,电子行业也将进入季节性旺季,市场需求预期好转,但受锡价高位影响下游依旧保持按需采购。后市方面供应端好转需求端预期好转,预计短期内锡锭市场稳中偏强走势为主,后续市场关注点依旧在佤邦复产以及印尼出口等政策性因素。

相关数据:

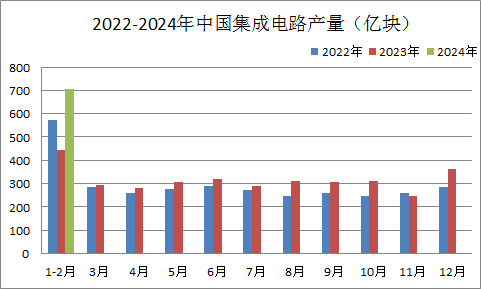

工信部数据显示:2024年1—2月,主要产品中手机产量2.34亿台,同比增长26.4%,微型计算机设备产量4381万台,同比下降1.3%;集成电路产量704.2亿块,同比增长16.5%。

世界金属统计局(WBMS)公布的3月20日公布的数据显示,2024年1月全球精炼锡产量为3.15万吨,消费量为3.15万吨,供应过剩0.01万吨。2024年1月全球锡矿产量为2.84万吨。

ITA国际锡协消息称:印尼三大冶炼厂中的两家(包括PT Timah)现已恢复锡出口。雅加达期货交易所于2024年3月5日恢复了锡交易,截止3月15日,各种合约的锡交易量达1975吨。而印尼商品及衍生品交易所(ICDX)尚未恢复交易。

据外电消息,印尼最大锡矿商--PT Timah Tbk19日表示,该公司已经获得2024年精炼锡出口配额约3万吨。印尼政府处理了生产配额申请,该公司在3月初恢复了锡出口。

(文章来源:本站)