2023年三氯甲烷市场行情震荡下行,据本站监测截至12月31日山东地区三氯甲烷市场价格在2070元/吨,较年初的2275元/吨下跌了9.01%;年内高点在3450元/吨,低点在1800元/吨,振幅91.67%。

一季度东营华泰、广西锦亿、江苏富强、金岭等甲烷氯化物装置陆续停车降负。国内甲烷氯化物供应面压力大减。加之农历春节前下游备货,节后下游开工提升陆续补库,一季度三氯甲烷行情整体走高,尤其2月份涨幅达到26.32%;二季度原料甲醇价格震荡走低、甲烷氯化物开工率提升三氯甲烷供应压力增大,三氯甲烷价格弱势回落;三季度原料甲醇价格震荡上行,三氯甲烷成本面支撑,下游制冷剂出口较好,需求面对三氯甲烷有支撑,九江九宏新装置投产但整体负荷低位,三氯甲烷供应面压力相对不大,推动三氯甲烷价格大幅走高;四季度初下游对高价三氯甲烷存抵触情绪,成交清淡,加之四季度原料甲醇价格区间震荡,三氯甲烷成本支撑力不足,后随着临近年末淡季明显终端需求偏弱,商家囤货意愿较低,三氯甲烷价格逐步下行。。

2024年三氯甲烷行情展望

供应端:三氯甲烷供应面维持宽松

2023年国内甲烷氯化物产能新增10万吨/年,截至2023年底国内甲烷氯化物产能总计370万吨/年。据资料显示,未来2024-2025年仍有华泰二期16万吨/年产能及衡阳锦亿30万吨/年、永浩和泰10万吨/年、甘肃巨化新材料76万吨/年等共计132万吨/年甲烷氯化物装置计划投产,未来国内三氯甲烷供应面预期延续宽松。

需求端:2024年三氯甲烷需求面支撑一般

2023年,生态环境部下调了第二代制冷剂的生产配额,下调至21.48万吨/年,下调幅度为26.64%。其中,R22生产配额由2022年的22.48万吨/年下调至2023年的18.18万吨/年。2024年重新下发R22、R141b、R142b配额分别为180503、21095、9355吨,其中临海利民化工R22生产配额降低1344吨,其余各企业基本与2023年分配方案一致。制冷剂R22生产配额较2023年略有减少。另外2023年中国R22累计出口9.43万吨,较2022年的9.65万吨小幅走低,2024全球经济增长进一步放缓,制冷剂出口预期弱势稳定。整体来看2024年制冷剂R22产量预期小幅走低,需求面对三氯甲烷支撑偏弱。

成本面:2024年三氯甲烷成本面预期小幅震荡

原料甲醇受能源价格影响很大,且后期一方面中长期双碳政策下甲醇面临部分产能出清,另一方面BDO,有机硅以及车用船用燃料等提升或带动甲醇需求增加。甲醇供需预期略偏紧,加之2024年宏观政策逐步落地叠加煤炭成本支撑,2024年甲醇行情或偏暖,三氯甲烷成本面预期小幅抬升。

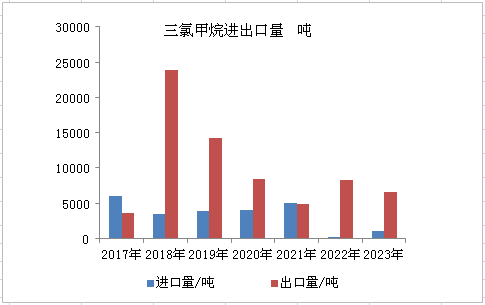

进出口:三氯甲烷2024年出口预期小幅波动

随着国内产能不断增加,近年来三氯甲烷进口量逐步走低,整体呈现出口大于进口态势。鉴于2024年全球经济增长预期进一步放缓,三氯甲烷出口2024年增长或略显力度不足,整体小幅波动。

后市预测:综合来看,本站三氯甲烷分析师认为,2024年三氯甲烷需求面整体小幅走弱,供应面仍面临宽松压力,但成本面偏多支撑,预计2024年三氯甲烷行情将宽幅震荡,受成本支撑价格中枢或小幅上移。

(文章来源:本站)